Факторинг как один из финансовых инструментов подразумевает под собой получение денежных средств под совершение сделки от агента с последующим погашением задолженности покупателем. Притом сам продавец выплачивает в пользу фактора вознаграждение за пользование его услугами. Договор может быть, как двусторонним, так и трёхсторонним и может заключаться на определенный срок или может быть бессрочным.

Зачастую фактор одномоментно выплачивает около 90% от стоимости товара. Оставшаяся сумма поступает после того, как покупатель получит товар и у него не будет каких-либо претензий к товару или осуществит оплату.

При форс-мажорных обстоятельствах услуги факторинга особенно необходимы: достаточно часто быстро нарастить оборотный капитал оказывается дешевле, используя различные схемы факторинга, чем используя краткосрочные банковские кредиты.

Отсрочка платежа становится одним из привлекательных факторов и является преимуществом в конкурентной борьбе, а повышение оборачиваемости оборотных средств компании достигается благодаря факторингу.

Схемы факторинга зачастую используются при заключении сделок на поставки товаров и услуг от небольших фирм в адрес крупных корпораций, сетевых магазинов. Крупные юридические лица не всегда проявляют гибкость в работе с более мелкими компаниями и готовы сотрудничать на своих условиях, предлагая лишь некое стандартное не привлекательное соглашение для маленьких фирм на поставку товаров и услуг

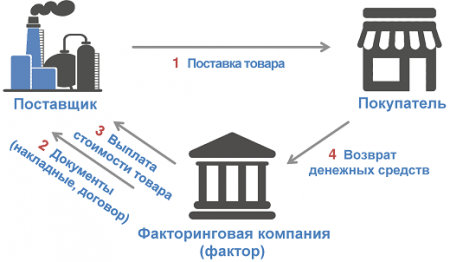

Схема факторинг

Основные преимущества привлечения фактора:

1. Возможность проводить сделки без внесения залога. Всё, что требуется от потребителя, чтобы получить товар, - внести от 10 до 30% от его стоимости на счёт продавца. В дальнейшем он возвращает финансовому агенту ранее предоставленную им денежную сумму: остальные 70–90% плюс процент за услуги (согласно условиям заключенного договора, на оказание услуг).

2. Возможность для продавца использовать полученные от агента денежные средства в полном объёме. Нет необходимости сохранять остаток денежных средств на счёте.

3. Гарантии для продавца. Привлекая за небольшую комиссию факторинговую компанию, поставщик обычно перекладывает на него не только обязанности на получение денег от кредитополучателя, но и освобождает себя от необходимости оплачивать налог на прибыль из собственных средств; последнее часто случается, когда продавец уже поставил товар покупателю, а тот не успевает до срока уплаты налога перевести на счёт кредитора требуемую денежную сумму.

4. Сохранение нейтрального внутреннего баланса. Факторинговые услуги никак не влияют на кредитную историю как компании, так и индивидуального предпринимателя, потому что услуги факторинга не относятся к сфере кредитования.

5. За счёт формирования более выгодного предложения, в результате предоставленной рассрочки платежа, возникает возможность привлечения новых клиентов.

Имеются и недостатки пользования факторинговыми услугами:

1. Невозможно сохранить коммерческую тайну. Ни одна компания, предоставляющая услуги факторинга, не предоставит заёмные денежные средства, пока не удостоверится в полной благонадёжности сделки и кредитополучателя. И для этого, кредитору придётся предоставить факторинговой компании всю информацию о клиенте.

2. Узкая направленность. Факторингом можно пользоваться при заключении любых сделок, направленных на извлечение прибыли, но в основном он применяется при поставках товаров и услуг, которые оплачиваются по безналичному расчёту.

Как контролируется факторинговая сделка:

Банк или факторинговая компания в процессе сделки постоянно проводят мониторинг деятельности дебитора. Анализируются как собственно выполнение условий сделки, так и соответствие покупателя требованиям фактора. Если отмечен факт вывода активов или появились признаки банкротства, договор факторинга может быть расторгнут, и фактор потребует немедленной выплаты дебиторской задолженности.

То же самое касается нарушения обязательств участниками сделки: фактор может выставить претензии как продавцу, с которым у банка непосредственный договор об оказании услуг факторинга, так и покупателю, который в результате сделки стал должником фактора.

Также в постоянном режиме производится переоценка клиента и его партнеров-покупателей.

Факторинг необходим:

1. При срочной потребности в привлечении заёмных оборотных средств. Малое предпринимательство, которому часто недоступны выгодные кредитные предложения, имеет большую налоговую нагрузку и остро нуждается в использовании данного финансового инструмента.

2. Главная задача — это привлечение новых и удержание постоянных клиентов. Получать товар в рассрочку, изначально внося небольшую часть его стоимости, удобнее для многих потребителей, особенно в условиях сложной экономической ситуации. Факторинг позволяет продавцу не рисковать своими финансовыми средствами и не тратить лишнее время на общение с кредиторами.

3. Ситуация ненадежности одной из сторон. Сложно сказать, согласится ли фактор предоставить деньги при таких обстоятельствах, но, найдя подходящего финансового агента, продавец, не обременяя себя заключением договора цессии, перекладывает на него получение денег от потребителя.

4. Несовпадение масштабов деятельности контрагентов. Когда малое предприятие поставляет товар крупной промышленной компании или, наоборот, закупает у него какие-либо изделия, скорее всего, их графики оплаты не совпадают. Факторинг избавит от этого неудобства, нивелируя разрывы во времени: кредитор получит оплату за товар сразу и в полном объёме, а потребитель может заплатить за поставку товара без срочного изъятия оборотных средств.

Отличие факторинга от кредита:

1. Более сжатые сроки погашения задолженности, как правило до 12 месяцев с момента её возникновения.

2. Кредитополучателю не требуется предоставлять залоговое имущество.

3. Сумма предоставляемых средств не фиксирована: её определяет сам поставщик.

4. Договор с фактором можно заключить на бессрочной основе: продавец будет получать требуемую сумму каждый раз по представлении накладных — без переоформления документов.

5. Задолженность погашается не получателем денег, а третьей стороной — потребителем.

Факторинг — простота оформления коммерческих отношений и комфортные для клиента условия выплаты.

Автор: Константин Григорьев Источник